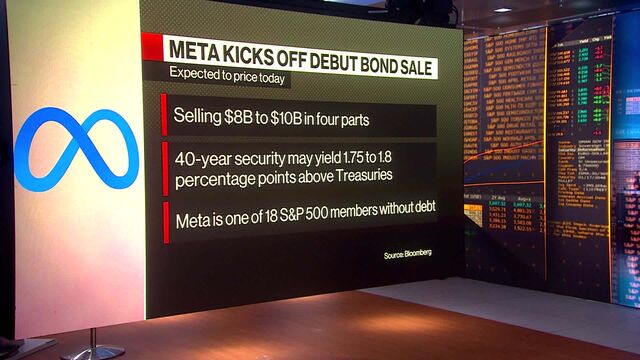

フェイスブックとインスタグラムを運営する米メタ・プラットフォームズはキャッシュフロー減少と株価下落を背景に100億ドル(約1兆3300億円)規模の起債を実施した。S&P500種株価指数構成企業の中で債務を抱えていない数少ない1社である同社にとって、初の起債となる。

起債は4本立てで、期間が最も長い40年債は、米国債に対する上乗せ利回りが1.65ポイント。初期の協議では1.75-1.8ポイントだった。事情に詳しい関係者が詳細は非公開だとして匿名で語った。別の関係者によると、応募額はニューヨーク時間4日午後早くのピーク時に300億ドルを超えた。

大型起債を行ったメタ・プラットフォームズ

Source: Bloomberg

借り入れを巡るメタの方針は経営状況とともに変化したようだ。メタが先日発表した4-6月(第2四半期)決算は四半期ベースで初の前年同期比減収となった。同社は、これまで数年間にわたって成長をけん引してきたデジタル広告市場の不透明感に言及した。

メタ株下落、4-6月売上高が市場予想下回る-四半期で初の減収 (2)

社債発行での調達資金は設備投資や自社株買い、買収・投資などに充てられる可能性がある。

Tightening Cash

The top dollar cash decreases for non-financial S&P 500 companies

Source: Bloomberg

メタの格付けはS&Pグローバル・レーティングで投資適格級の「AA-」、ムーディーズ・インベスターズ・サービスはこれより1段階相当低い「A1」。

今回の起債ではモルガン・スタンレー、JPモルガン・チェース、バンク・オブ・アメリカ、バークレイズが幹事を務めた。

Big Tech Bonds

The most recent high-grade debt sales from Meta's peers

Source: Bloomberg

原題: Meta Makes Bond-Market Debut With $10 Billion Jumbo Deal (3)(抜粋)

メタが初の起債、発行額1兆円超の大型案件-4本立て - ブルームバーグ

Read More

No comments:

Post a Comment