三菱重工業は、国内公募形式によるトランジションボンド(以下、本社債)の発行を決定し、本日、本社債の発行に関する訂正発行登録書を関東財務局長に提出しました。

当社は、2022年3月に経済産業省「令和3年度クライメート・トランジション・ファイナンスモデル事業」においてモデル事例に選定され、2022年9月に当社初のトランジションボンドを発行しました。今回のトランジションボンド発行は、昨年に続き2回目となります。

当社グループは、エネルギー供給側で脱炭素化を目指す「エナジートランジション」と、エネルギー需要側で脱炭素・省エネ・省人化を実現する「社会インフラのスマート化」を2つの成長領域に定めています。これら領域の事業や既存事業の脱炭素化・電化・知能化の推進に必要な資金調達の一環として、トランジションボンドやグリーンボンドなどのESGファイナンスの活用を進めています。

本社債の発行により、資金調達手段の多様化を図るとともに、エナジートランジションへの取り組みを推進し、カーボンニュートラル社会の実現に貢献していきます。

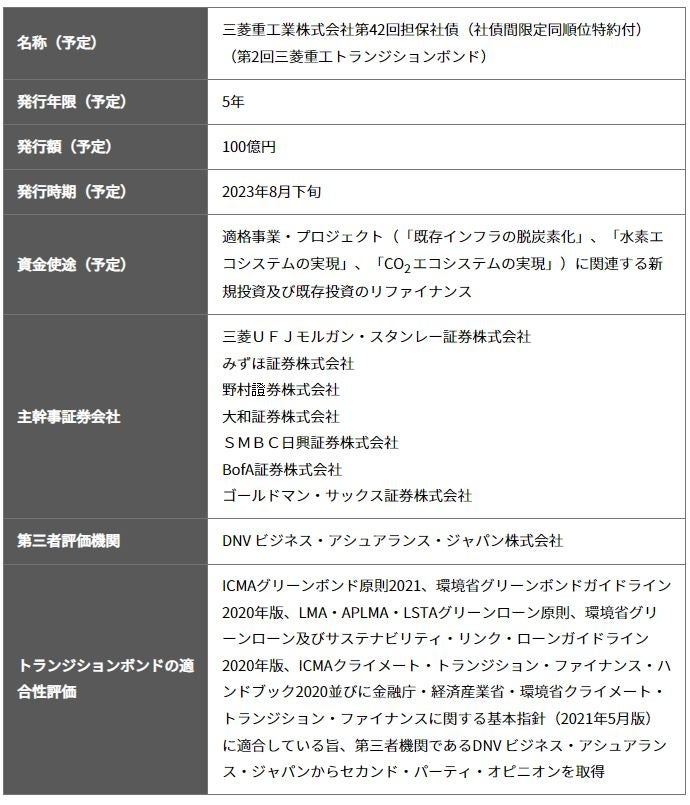

本社債の概要

三菱重工業株式会社 グリーン/トランジションファイナンス・フレームワーク

https://www.mhi.com/jp/finance/stock/esg/greenbond/pdf/fw.pdf

三菱重工業株式会社グリーン/トランジションファイナンス・フレームワークに対するDNVによる適格性評価

■三菱重工業株式会社

ウェブサイト:https://www.mhi.com/jp/

オンラインマガジン「SPECTRA」(日本語):https://spectra.mhi.com/jp

公式Twitter:@MHI_GroupJP

三菱重工、2回目のトランジションボンド発行を決定 - PR TIMES

Read More

No comments:

Post a Comment